こんな悩みをお持ちじゃないでしょうか?

そこで今回はつみたてNISAのデメリットについてわかりやすくお話ししていきます。

またつみたてNISAのそのデメリットはとるに足らない理由についても解説していくのでぜひ最後まで読んでみてください。

本記事の内容

- つみたてNISAのデメリット4選

- デメリットを気にしなくていい理由

目次

つみたてNISAのデメリット4選

つみたてNISAのデメリットは次の4点です。

つみたてNISAのデメリット

- 投資信託しか購入できない

- 非課税枠の持ち越しができない

- 損益通算ができない

- 非課税期間満了時に含み損の場合は取得価額が下がる

何のことかチンプンカンプンだと思うので一つずつ解説していきます!

投資信託しか購入できない

つみたてNISAでは投資信託しか購入できません。

投資信託とは運用会社が投資家から資金を回収して株式や債券などに投資をしてくれる商品のことです。

一方、各会社の個別株やETF(上場投資信託)のような投資商品は購入できません。

非課税枠の持ち越しができない

つみたてNISAは20年間、年間40万円までの投資信託の運用益が非課税になります。

しかしこの「年間40万円」というのは

- すでに買った商品を売っても非課税枠は復活しない

- 使わなかった非課税枠は翌年に持ち越せない

というデメリットがあります。

iDeCoでよく言われる金融商品のスイッチングができないということですね。

損益通算ができない

3つ目のデメリットは損益通算ができないということです。

通常の課税口座(一般口座や特定口座)で投資信託を運用する場合は複数の口座で発生した利益と損益を合算して計算できます。

例えばX課税口座で10万円の利益、Y課税口座で20万円の損失が出た場合、それらの損益を合算して10万円の損失にすることができます。

税金は利益に対して発生するので10万円の損失の場合は課税金額は0になりますね。

一方X課税口座で10万円の利益、つみたてNISA口座で20万円の損失が出た場合は損益通算はされませんので10万円の利益になります。

税金は利益に対して2万円(10万円×0.2)かかる計算になりますね。

非課税期間満了時に含み損の場合は取得価額が下がる

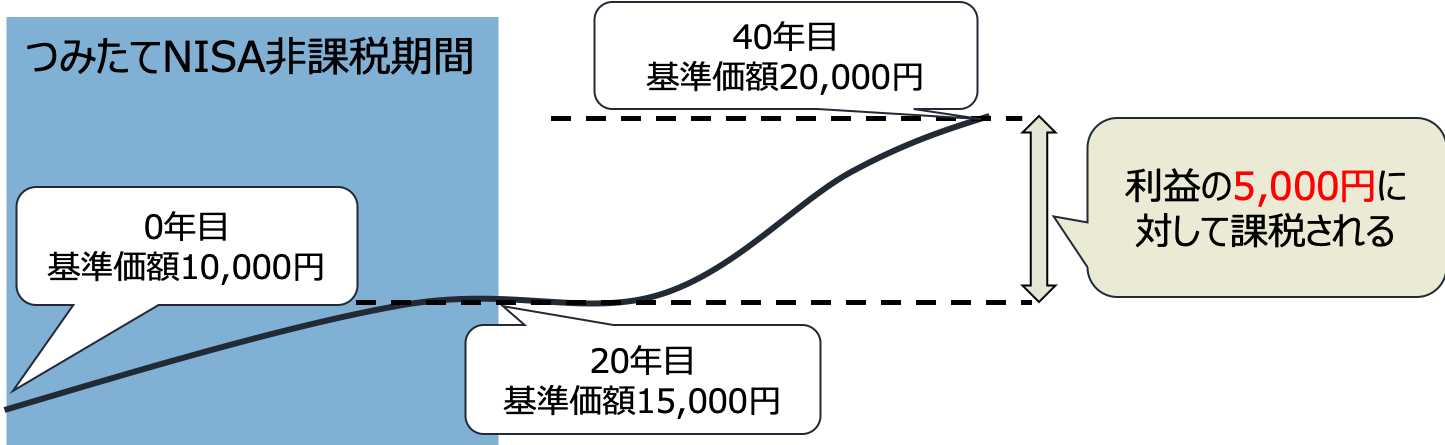

つみたてNISAでは20年間の運用が満了した投資信託は課税口座に移されます。

そして課税口座に移されるときの金額が取得価額になるため、そのタイミングで含み益がある場合は含み益に対する税金を払わなくて良くなるのがつみたてNISAの最大のメリットですよね。

例えば上図のように基準価額10,000円で購入した投資信託が20年後に15,000円になり40年後に20,000円になっていた場合、課税されるのは15,000円→20,000円に増えた5,000円のみです。

一方、20年後に含み損になってしまった場合はかえって課税金額が増えてしまいます。

例えば上図のように20年後に5,000円に基準価額が落ちた後に40年後に20,000円になった場合、課税されるのは5,000円→20,000円に増えた15,000円にかかってしまいます。

つみたてNISAのデメリットを気にしなくていい理由

ここまでつみたてNISAのデメリットについてお話ししてきました。

と思った方も多いでしょう。

しかし、実はここまでご紹介したデメリットは取るに足らない話題なんです。

ここからはつみたてNISAのデメリットを気にしなくていい理由を解説します。

つみたてNISAのデメリットを気にしなくていい理由

- 投資信託を運用することで分散投資ができる

- 途中で売らなければ非課税枠は無駄にならない

- 滅多なことでは損失は発生しない

一つずつお話ししていきます。

投資信託を運用することで分散投資ができる

「投資信託しか運用できない」というデメリットがありましたがつみたてNISAで購入できる投資信託は優秀な商品が多いです。

つみたてNISAの投資信託は金融庁から太鼓判をもらった商品だけしか扱っていないのでいわゆる粗悪品がありません。

投資信託は通常手数料がかかるものですがつみたてNISAの投資信託はその手数料が非常に低いです。

人気の商品

- eMAXIS Slimシリーズ

- 楽天インデックスファンドシリーズ

- SBIバンガードシリーズ

つみたてNISAで人気の商品は上記のシリーズ達ですね。

上記シリーズの中で「全世界株式」か「米国株式」と名のつく商品を買っておけばおおむね問題ないです。

途中で売らなければ非課税枠は無駄にならない

次につみたてNISAは「非課税枠の持ち越しができない」というデメリットがありました。

すでに持っている投資信託を売却しても非課税枠は復活しないんですね。

しかしつみたてNISAは20年以上の長期投資を前提にしているので途中売却という行為はそもそもする必要のない行動です。

また、非課税枠は毎年40万円で固定なので

と思っている方もいると思いますが、つみたてNISAで新規に購入することができるのは2042年までです。

勘違いしている方も多い点ですがつみたてNISAは始めた年から20年間使える制度ではなく、2018年から2042年までの25年間利用できる制度なんです。

なので始めるタイミングが遅ければ遅いほど使える非課税枠も減ってしまうので早く始めるに越したことはありませんよ。

滅多なことでは損失は発生しない

最後につみたてNISAのデメリットとして

- 損益通算ができない

- 非課税期間満了時に含み損の場合は取得価額が下がる

という2点がありました。

購入した投資信託が損失を起こしていたときに発生するデメリットですね。

しかし積立投資で長期運用した場合滅多なことでは損失は発生しません。

2018年にスタートしたつみたてNISA制度ですが、2018年1月から毎月同額積立投資をした場合、全ての投資信託で含み益だったそうです。

また特に株式という資産はハイリスクな資産であるものの長期間運用すれば一定のリターン値に収束していきます。

大きく暴落しても慌てて売ってしまわずにずっと持ち続けることがつみたてNISAの秘訣ですね。

まとめ

今回はつみたてNISAのデメリットとそのデメリットは気にしなくて大丈夫ということを解説しました。

つみたてNISAのデメリット

- 投資信託しか購入できない

- 非課税枠の持ち越しができない

- 損益通算ができない

- 非課税期間満了時に含み損の場合は取得価額が下がる

つみたてNISAのデメリットを気にしなくていい理由

- 投資信託を運用することで分散投資ができる

- 途中で売らなければ非課税枠は無駄にならない

- 滅多なことでは損失は発生しない

つみたてNISAは運用益が非課税になるというお得制度ですがもちろんデメリットも存在します。

しかしこの記事で挙げたデメリット以上にメリットの方が大きいと思っていますのでぜひ気になる人は楽天証券やSBI証券などのネット証券で口座を開設してみてください。

以上、最後まで読んでいただきありがとうございました。